这个赛道在打价格战资金却持续涌入

来源:激光打标机 发布时间:2024-05-13 01:06:55- 功能特点

激光设备核心零部件激光器,今年上半年延续价格激战。上市公司半年报显示,连续多年的价格战让部分激光器有突出贡献的公司走到了亏损边缘。

尽管如此,业内人士透露,中国激光器行业未来发展的潜在能力依然巨大。同时,包括华为、易方达等各类资本也在不断涌入行业。

激光设备在工业制造业中大范围的应用于打标、切割、清洁和焊接等场景,而激光器在激光设备中成本占比约七成。2013年,国内主流产品光纤激光器价格就开始持续下降。最近两年,价格战更是转向中高端市场。

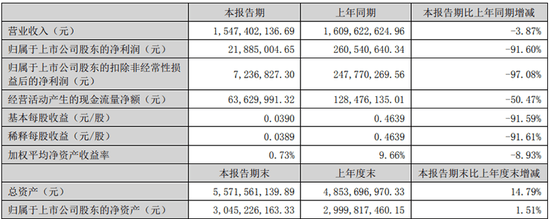

国内激光器行业龙头主要为锐科激光、创鑫激光和杰普特等。其中,上市公司锐科激光收入基本来自激光器。其2022年半年报显示,锐科激光上半年盈利降幅超九成,扣非后净利润降至723.68万元。

公司解释称,激光器下游设备集成商开工率不足,市场需求整体疲软;为稳固公司龙头地位,保证市场占有率稳步提升,公司采取了较为激进的销售策略,下调了激光器价格,导致销量虽然实现了同比大幅度增长,但营业收入同比略降,盈利能力承压。

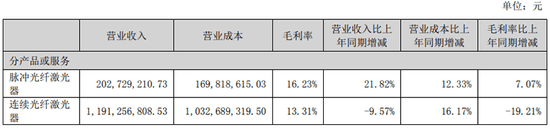

杰普特在半年报中提示,随着激光器市场之间的竞争的进一步加剧,公司激光器的平均毛利率将也许会出现一定幅度的下降,将可能会引起总利润出现大的降幅。

中科院武汉文献情报中心区域发展与产业情报部主任叶茂认为,中国激光产业竞争激烈,短期盈利下降,不代表未来没机会。一方面,中国激光设备在宏加工领域国际竞争力显现,出口慢慢的变多。另外,在新兴起的产业,比如光伏、新能源汽车等,激光设备表现非常好。

宏加工是以连续激光为主的中高功率粗加工,大多数都用在加工钢材、有色金属等大结构件。

锐科激光创始人、副董事长兼总工程师闫大鹏认为,激光设备的市场潜力,有望进一步挖掘,一些新的领域有待开发。“激光清洗、焊接领域市场空间还很大。”

出于对行业未来的看好,激光企业正在积极奔赴长期资金市场谋求发展。宏石激光、金橙子、逸飞激光等企业正在上市途中,金威刻、泰德激光、中科微精、原点智能、镭明激光等精密激光设备企业最近也纷纷宣布完成融资。资金也在真金白银地加码激光赛道,如科创板公司德龙激光在二季度就获得了多路资金的买入,包括易方达、摩根大通等机构投资的人,以及以葛卫东为代表的部分牛散投资者。

另外,天眼查显示,最近,特种光纤供应商武汉长进激光技术有限公司发生工商变更,华为关联公司深圳哈勃科技投资合伙企业(有限合伙)为新增股东。特种光纤也是激光器的核心零部件之一。

“激光器降价今年就没停过,尤其6000瓦-12000瓦的高功率光纤激光器,市场之间的竞争很激烈,甚至20000瓦也开始打价格战了。”叶茂告诉上证报记者。

据透露,去年年初激光器每瓦价格约30元,去年底降到了20元,现在降到了15元,即今年以来降幅25%左右,其中高端激光器降幅甚至达30%-50%。

而再往前回溯,三四年前,1万瓦的激光器价格要150万元,而现在最低只要20万元不到。

最近十年,价格战伴随着激光器行业发展。光纤激光器开山鼻祖是美国IPG,其长期垄断中国市场。2009年,锐科激光调Q光纤激光器小批量供货。2013年,锐科激光成功研制中国首台万瓦连续光纤激光器,这成为行业里程碑事件。

从去年开始,IPG中国市场占有率进一步下降,预计IPG最新在华市场占有率或降至20%左右。

叶茂预测,在市场缺乏足够景气度的大环境下,下半年激光器价格战或延续,但降价空间已经很有限。返回搜狐,查看更加多